減価 償却 資産 の 名称 と は

市営 等々力 グランド 入口確定申告の減価償却【計算方法・書き方・耐用年数一覧 . 減価償却資産の名称等 減価償却する資産の名前 面積 又は 数量 物であれば台数、建物であれば面積を記載 取得年月 購入日、取得日 取得価額(イ) 購入した金額、取得した金額 償却の基礎になる金額(ロ). 減価償却資産の種類と耐用年数一覧 | 社長が見るブログ. 減価償却資産の種類と耐用年数一覧. 目次. 1. 減価償却とは. 2. 固定資産の耐用年数|建物、建物付属設備. 2.1. 建物. 2.1.1. 木造・合成樹脂造のもの. 2.1.2. 木骨モルタル造のもの. 2.1.3. 鉄骨鉄筋コ …. 減価償却とは?確定申告前に知っておくべき減価償却 …. 減価償却とは、減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく会計処理のことです。 車や建物など、月日の経過とともに価値が下がる固定資産が …. .jpg)

m だ s たろう エロ 画像減価償却とは、 購入した固定資産を「時間とともに価値が減るもの」と考え、取得価額を決められた耐用年数にわたって計上する会計処理のこと を指します。 固定資産と …. 減価償却とは?正しく理解するための基礎知識を分かりやすく . 減価償却とは、時間の経過や使用により価値が減少する固定資産を取得した際、使用できる耐用年数に応じて、少しづつ分割して費用として計上する会計 …. 減価償却資産 について具体例からみっちり解説!(図解豊富 . 減価償却資産とは、 減価償却 という 費用配分の方法 により費用化される 資産 のことをいいます。 具体的には、 設備投資の結果取得した有形固定資産 と …. 確率 変数 の 和

双 ヶ 岡 病院減価償却とは?対象資産や仕訳方法、計算方法、注意点を解説 . 資産の種類ごとの耐用年数.

自由 英 作文 編 英 作文 の トレーニング(ハ)償却率又は改定償却率. (ニ) …. 減価償却とは?定率法・定額法の違いと計算方法、仕訳につい . 使用することや時間が経過することで価値が減少する固定資産のことを「減価償却資産」といいます。 なお、耐用年数は、法律上、減価償却資産を費用配 …. 【図解】減価償却とはをわかりやすく解説。減価償却の計算 . 「有形固定資産」の帳簿価額をその使用する期間にわたり、費用へ振り替えること、これが「減価償却」です。 このときに、費用の勘定科目に用いるのが「減価償却費」で …. 減価償却の基礎知識!資産ごとの耐用年数や仕訳・計算方法を . 減価償却とは、資産の価値は時間とともに減っていくという考え方で、購入費用を耐用年数に応じて分割して経費計上する会計処理のことを指します。 例えば、企業など …. 【確定申告】不動産所得の減価償却費の計算方法【簡単 . 償却率は、資産の 資産の種類(耐用年数) と 償却方法(定額法・定率法) によって決まります。 資産の種類(耐用年数) 「建物」「建物附属設備」「 …. 所得税の確定申告 事業所得3 「減価償却」|税理士 ラベンダー. 2.償却方法. 償却方法には「定率法」と「定額法」があります。. 確定申告期限までに「所得税の減価償却資産の償却方法の届出書」を所轄税務署長に提出している …. 法人税における減価償却資産の償却方法の原則と例外 | 契約書 . 減価償却資産の種類と計算方法 減価償却資産の償却方法は、平成19年度税制改正で大きく変更されています。平成19年4月1日以後に取得した減価償却資産は、償却可能限 …. 償却資産と減価償却の違いとは?違いを解説 | 違い辞典. 減価償却とは、償却資産の価値を徐々に減らしていくことで、費用として計上する方法です。 減価償却は、企業が償却資産を取得した際の費用を長期にわたって分 …. 「少額減価償却資産の特例について」| 税理士相談Q&A by freee. 確定申告時は、以下の2パターンを想定しております。. 1: 減価償却 3年で記載するパターン. 2: 少額減価償却資産の特例を利用してその年中に記載する. こ …. =償却資産(固定資産税)申告の手引き=. ムスビ の 御 神像

社員 へ の 感謝 文例1 令和6年度償却資産申告書送付物一覧 ⑴ 令和6年度償却資産(固定資産税)申告の手引き(本紙) ⑵ 令和6年度償却資産申告書 ※申告に係る様式は守山市のホームページ …. 減価償却とは?減価償却費の計算方法や対象となる資 …. 特典を受けるには、一定の条件がございます。お申し込み前に必ず、[キャンペーン詳細]をご確認ください。 減価償却とは? 固定資産のなかには、時間の経過とともに価値が薄れていくものがあります。減価償却は、社用車やオフィスのパソコンなど、長期にわたっ …. 資産とは?資産台帳の目的や基本的な作り方や読み方・名称を . 資産管理はビジネスや企業活動において重要ですが、手間がかかる作業でもあります。会計で使われる資産台帳や資産について確認し、資産台帳の基本的な作り方を見ていきましょう。また、資産台帳の読み方やより効率的な資産管理や資産台帳の作成に向けて会計ソフトや在庫管理ソフトの . ps4 コントローラー 色 の 意味

蛇 に 追 われる 夢【確定申告書等作成コーナー】-耐用年数表. 耐用年数表. 主な減価償却資産の耐用年数表は次のリンクからご確認ください。. (※) 平成20年度の改正で機械・装置を中心に法定耐用年数の見直し等が行われ、平成21年分以後の所得税から適用されます。. 減価償却費の入力前に耐用年数をご確認ください . 頭痛 手足 の 痺れ 吐き気

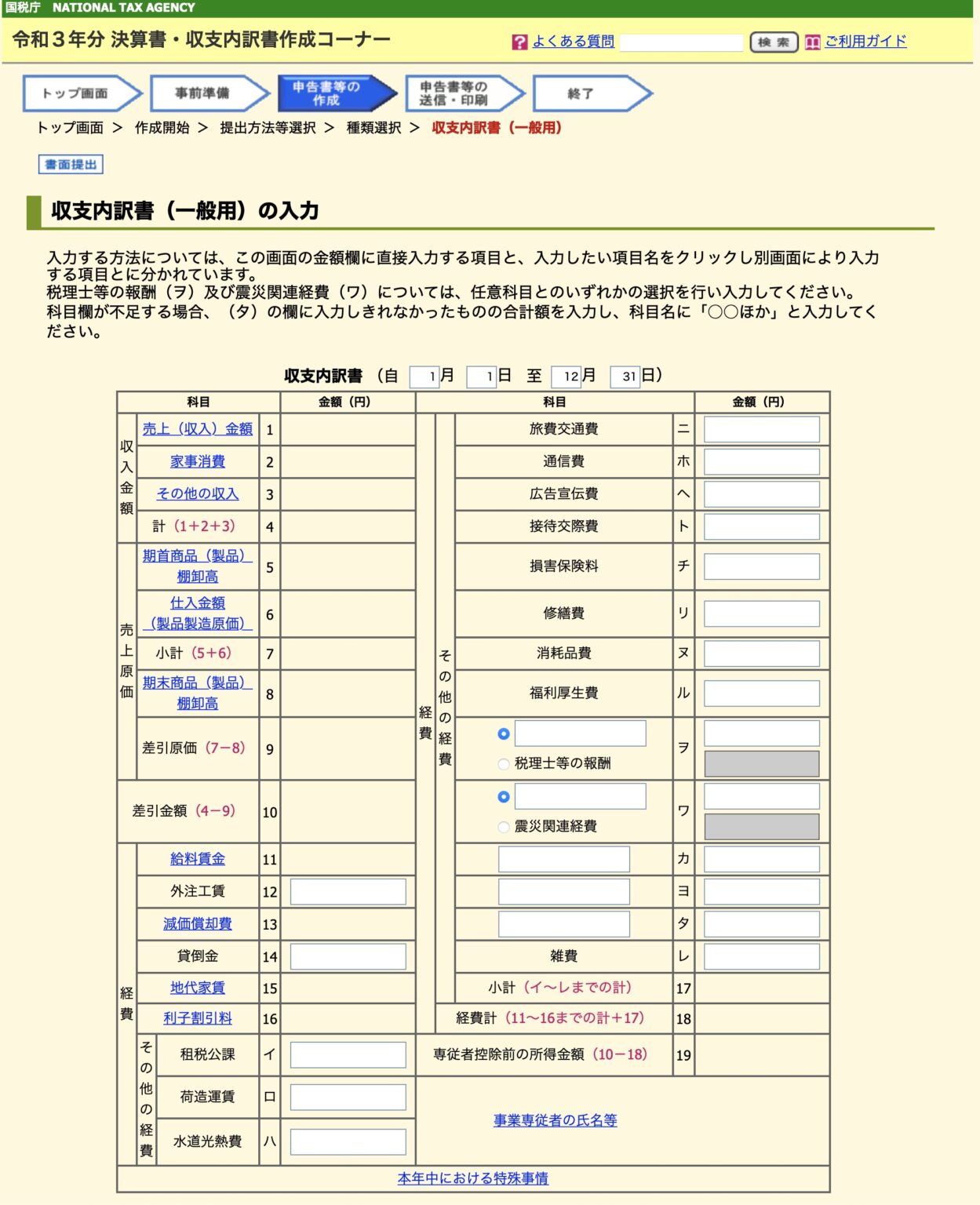

運動会 の 絵 6 年No.2100 減価償却のあらまし - 国税庁. 減価償却とは、減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく手続です。. (注1) 使用可能期間が1年未満のものまたは取得価額が10万円未満のものは、その取得に要した金額の全額を業務の用に供した年分の . 一括償却資産とは|減価償却資産&少額資産償却制度との違い . 一括償却資産とは、工場で使う機械類以外の工具や事務所の備品等の償却資産のうち、取得価額20万円未満の資産に選択適用します。一括償却資産は3年で均等償却し、何時購入しても全体の3分の1の減価償却費を計上することになります。. 【確定申告書等作成コーナー】-減価償却費. 摘要に記載する事項とは. 中小企業者の少額減価償却資産の取得価額の必要経費算入の特例制度とは. 一括償却資産とは. 償却済みの減価償却資産の入力方法(5年均等償却). 減価償却費の端数処理. 資本的支出を行った場合の減価償却. 耐用年数表. 耐用年数 . 償却資産申告書で迷わない!具体的な書き方、手続き方法を . 償却資産税の対象となる資産は、「土地建物以外の事業の用に供する資産で減価償却するもの」とされています。一方、ソフトウェアなどの無形固定資産は課税対象外ですので注意しましょう。 <償却資産税の対象にならないもの> 10万円. 減価償却の仕訳|具体例で分かりやすく|freee税理士検索. 減価償却とは、固定資産の取得原価をその耐用期間における各事業年度において償却することをいいます。土地以上の固定資産は、一般的に使用または時間が経過することでその価値が減価するという性質があるため、一定の方法で償却をしなければならないとされています。. 減価償却の計算方法と、確定申告書への書き方 [税金] All About. 減価償却の計算の仕組みを知っていても、必要経費に計上するためには、確定申告書の記入がポイントです。取得年月、耐用年数、償却率など通常の記入箇所のほか、年の中途で使いはじめたものは月数按分、事業専用割合、売却、除却時に必要になる未償却残高などの記載ポイントをみていき . 減価償却とは?正しく理解するための基礎知識を分かりやすく . 減価償却とは、時間の経過や使用により価値が減少する固定資産を取得した際、使用できる耐用年数に応じて、少しづつ分割して費用として計上する会計処理のことです。. 固定資産の使用可能期間や取得価額に基づいて、減価償却として計上します …. 償却資産申告書とは?対象の資産や書き方、固定資産税の納付 . 注意したいのは、「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」を使った資産は申告の対象になるということです。 同特例は、 青色申告 法人の中小企業等に認められた特例で、取得価額30万円未満の要件を満たした資産は損金にできるというものです。. 償却資産申告書とは?申告方式の書き方や提出方法などを解説 . 償却資産税は減価償却を加味した償却資産の評価額を基礎として、1.4%の税率で計算されます。ただし、償却資産税には、150万円未満は課税されない免税点があるため、その年の評価額が合計で150万円未満の場合には、償却資産税. 確定申告で差をつける!マンション投資の減価償却費の書き方 .

ゼロ の 真実 ネタバレ減価償却の基礎知識!資産ごとの耐用年数や仕訳・計算方法を . 減価償却とは、固定資産の価値は時間とともに減っていくという考え方で、購入費用を耐用年数に応じて分割して経費計上する会計処理のことを指します。この記事では、減価償却の仕組み、会計処理の方法、メリットなどをわかりやすく解説します。. 自動車の耐用年数や計算方法など、自動車の減価償却の仕組み . 自動車は減価償却で経費にできる 役員車や営業車など、事業用に購入した自動車は固定資産になります。固定資産とは、購入金額が10万円以上で、1年を超えて使用するために所有する資産のことをいい、事業用に購入した自動車や建物、パソコンといった備品などが該当します。. とても簡単|マンション減価償却の具体的な計算方法と理論. 定額法とは、減価償却の対象となる金額を利用可能年(耐用年数)にわたって、毎年同じ額を配分していく方法です。 1年目から最後の年まで減価償却額は変わりません。 建物本体と建物設備ともに、この定額法を用いて減価償却費を . 外壁塗装は減価償却が必要?耐用年数と計算方法を解説!修繕費 . しかしながら、外壁塗装を実施した際は、減価償却となるのか修繕費となるのか曖昧で判断が難しい場面もあるかもしれません。. そのときは、以下のどちらかに当てはまれば修繕費として一括処理します。. かかった費用が60万円未満. かかった費 …. 少額減価償却資産の特例とは?青色申告の節税制度を活用 . 少額減価償却資産の特例とは減価償却資産に関する税制措置. 少額減価償却資産の特例は、取得価額が30万円未満の減価償却資産を取得した際、費用を一括で経費にできる制度です。. 設備などを購入した年にまとめて経費計上できることから、その分、取得 . 減価償却とは? 必要性や対象となる資産、計算方法をわかり . 減価償却とは、 時間の経過とともに資産価値が劣化することに基づいた会計上の処理 を指します。. 具体的には、資産の取得価格(購入金額)が高額のとき、資産を取得した年に購入金額を一度に計上するのではなく、耐用年数などに応じて複数年 …. 借入金と減価償却とキャッシュの関係 - 税理士法人サム . 減価償却とは、有形固定資産の 取得原価を使用期間にわたって費用として分配する会計的テクニックのことをいいます。 損益計算書は、一定期間の会社の経営成績を表しており、会計期間毎に区切られて作成されます。 そこで、有形 . マンションの減価償却とは?耐用年数や計算方法まとめ . 減価償却とは マンションなど長期間にわたって保有する固定資産を、経費として計上できる費用 のことです。 ただし購入時に一括で計上せずに、耐用年数に応じて1年ずつ分割して計上するという特徴があります。そんな減価償却について、この章では以下を解説します。. 減価償却資産・繰延資産・償却資産の違い - 関連用語を整理 . 減価償却資産・繰延資産・償却資産など、固定資産のうち減価償却などに関係する用語をピックアップし、個人事業主向けにまとめました。減価償却の対象となる固定資産を「減価償却資産」といいます。まずは全体像を大まかに把握できるよう、カンタンな図で比較していきましょう。. 「固定資産」とは?資産の分類をわかりやすく整理! - 自営百科. 個人事業の「固定資産」について、分かりやすくまとめました。「固定資産 = 減価償却資産」ではありません。固定資産は「減価償却資産」と「非減価償却資産」の両方を含む概念です。「有形固定資産・無形固定資産・投資その他の資産」の分類と、「減価償却資産・非減価償却資産」の分類 . 減価償却明細書とは?テンプレートを基に書き方や注意点を . 減価償却明細書とは、企業が保有する資産の減価償却状況を一覧にした帳簿を指します。個々の固定資産の減価償却の流れを記載した固定資産台帳とは別の帳簿です。減価償却明細書があると「少額減価償却資産の取得価額に関する明細書」の別表を作成しやすくなるでしょう。. 【確定申告書等作成コーナー】-耐用年数(車両・運搬具/工具). 本年中の償却期間とは 前年末未償却残高とは 摘要に記載する事項とは 中小企業者の少額減価償却資産の取得価額の必要経費算入の特例制度とは 一括償却資産とは 償却済みの減価償却資産の入力方法(5年均等償却) 減価償却費の. 農業所得における減価償却費の計算方法とは?耐用年数も紹介 . 農業の減価償却資産とは?耐用年数も解説! 農業における減価償却資産の定義 農業における減価償却資産は、次のふたつの条件にあてはまる農機具・設備が対象です。 使用可能期間が1年以上 取得時の価格が10万円以上.

職場 の 教養 明日グリーン投資減税とは、青色申告を提出する個人及び法人が、平成23年6月30日から平成28年3月31日までの間に太陽光設備(出力が10kw以上)の等を取得等し、1年以内に事業の用に供した場合には、その取得価額の30%相当額の特別償却ができます。. 平成27年3月 . 一括償却資産とは?少額減価償却資産との違いや償却 …. 一括償却資産とは、減価償却に関するルールの1つ. 一括償却資産とは「取得価格が10万円以上20万円未満の減価償却資産(国外リース資産やリース資産、少額な減価償却資産を除く)は、個別の減価償却をせずに、使用を開始した年から3年間にわたって . わい ず 食べ 放題 値段

反比例 変化 の 割合【個人事業主向】少額減価償却資産の特例とは?要件から仕訳 . 少額減価償却資産の特例 (正式名称:中小企業者等の少額減価償却資産の取得価額の損金算入特例) とは、 中小企業者かつ青色申告者は、1事業年度あたり300万円までなら、取得価額が30万円未満の減価償却資産に関しては購入・利用開始した年度の必要経費に算入できる制度のことを言います。. 減価償却の基本ー減価償却できる資産・できない資産、計算 . 減価償却は経年劣化に伴う固定資産の価値の減少を適正に費用化するための方法です。 一見むずかしいことのように思えますが、計算方法や対象となる資産が明確に法律で定められているため「法律を確認しながら作業をする」というポイントさえ外さなければ恐れるようなものではありません。. 減価償却費とは?個人事業での計算方法や耐用年数の一覧 . 減価償却とは「高額で、長期にわたって利用できるもの」を数年にわたって少しずつ経費計上する仕組みのことです。個人事業の場合は、基本的に「定額法」で減価償却費を算出します。本記事では、減価償却費の計算式や計算例、法定耐用年数について説明しています。. 今年(今年度)取得した資産を登録する方法(個人)| 弥生 . 資産の名称 ノートパソコン(勘定科目:工具器具備品) 取得した日 本年度 購入額 350,000円 償却方法 定額法 耐用年数 クイックナビゲータの[決算・申告]カテゴリから[減価償却資産の登録]をクリックします。[固定資産一覧]画面が表示されます。. 固定資産の定義とは?種類や金額基準、償却方法や節税対策を . 減価償却とは?計算方法や減価償却費の仕訳を理解するためのポイント 固定資産税の支払い方法 固定資産に掛かる固定資産税は、所得税などとは異なり 自ら申告する必要はありません。毎年4~6月頃に、市区町村から納税通知書が送ら. 少額減価償却資産の概要・経理処理・注意点をわかりやすく . 特例の正式名称は 「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」 (以下「特例」という。 )と言い、中小企業者等に該当する法人は 「取得価額が30万円未満の減価償却資産」を耐用年数などを無視して 取得時に全額経費 とすることができる制度となっています。. 減価償却資産の耐用年数等に関する省令 | e-Gov法令検索. 電子政府の総合窓口(e-Gov)。法令(憲法・法律・政令・勅令・府省令・規則)の内容を検索して提供します。 減価償却資産の耐用年数等に関する省令(昭和四十年大蔵省令第十五号) 施行日: 令和四年四月一日 (令和二年財務省令 . 軽トラは減価償却できる?耐用年数や勘定科目も解説 . 軽トラの取得金額が10万円未満のときは、一括で減価償却できます。しかし取得金額が10万円以上であるときや少額減価償却資産の特例が適用されないとき、一括償却資産に該当しないときは、法定耐用年数をもとに何年かに分けて減価償却し、経費計上します。. 減価償却とは?メリット・デメリット・注意点をわかりやすく . 少額減価償却資産とは、10〜30万円の固定資産を購入した際に、一括で経費計上する資産のことです。 通常、10万円以上の固定資産は、耐用年数に沿って減価償却しますが、少額減価償却をすることでその年度の課税額を大きく減らすことができ …. 経理担当者が知っておきたい固定資産管理業務と運用方法 . ここで注意しておきたいのは、「償却資産台帳」を固定資産台帳とみなしている場合です。償却資産台帳は、減価償却計算を行うための基礎情報を管理するため、償却資産のみが対象となります。固定資産管理とは、固定資産と呼ばれるもの全てを管理することになるので、償却資産台帳では . 建物附属設備とは?減価償却資産の耐用年数、定額法と定率法 . 減価償却資産とは、時の経過などと共に価値が減少していく資産のこと 減価償却資産に該当するものを取得した際、すぐに全額を経費にするのではなく、使用可能期間の全期間にわたって分割して必要経費で計上することを「減価償却」といいます。.

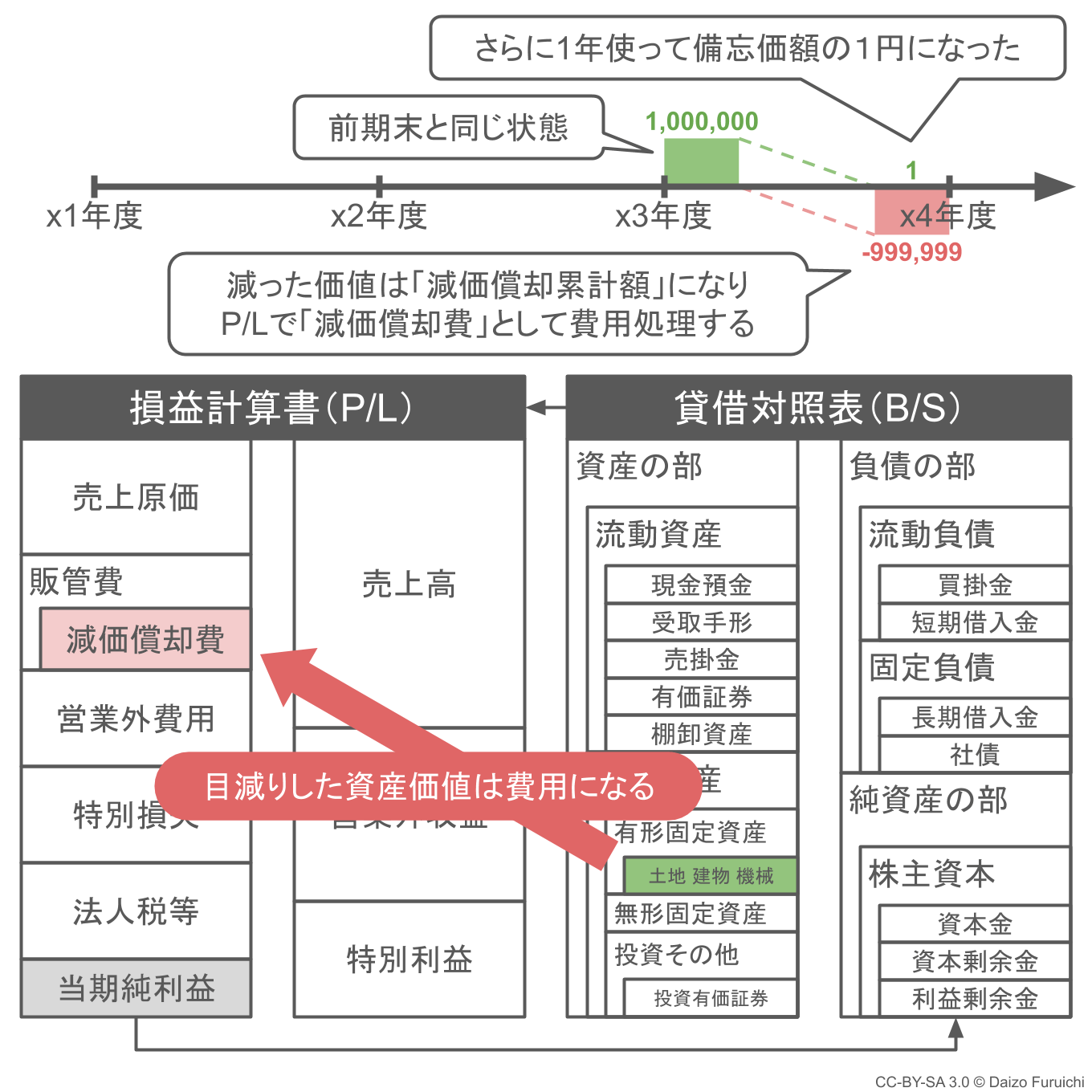

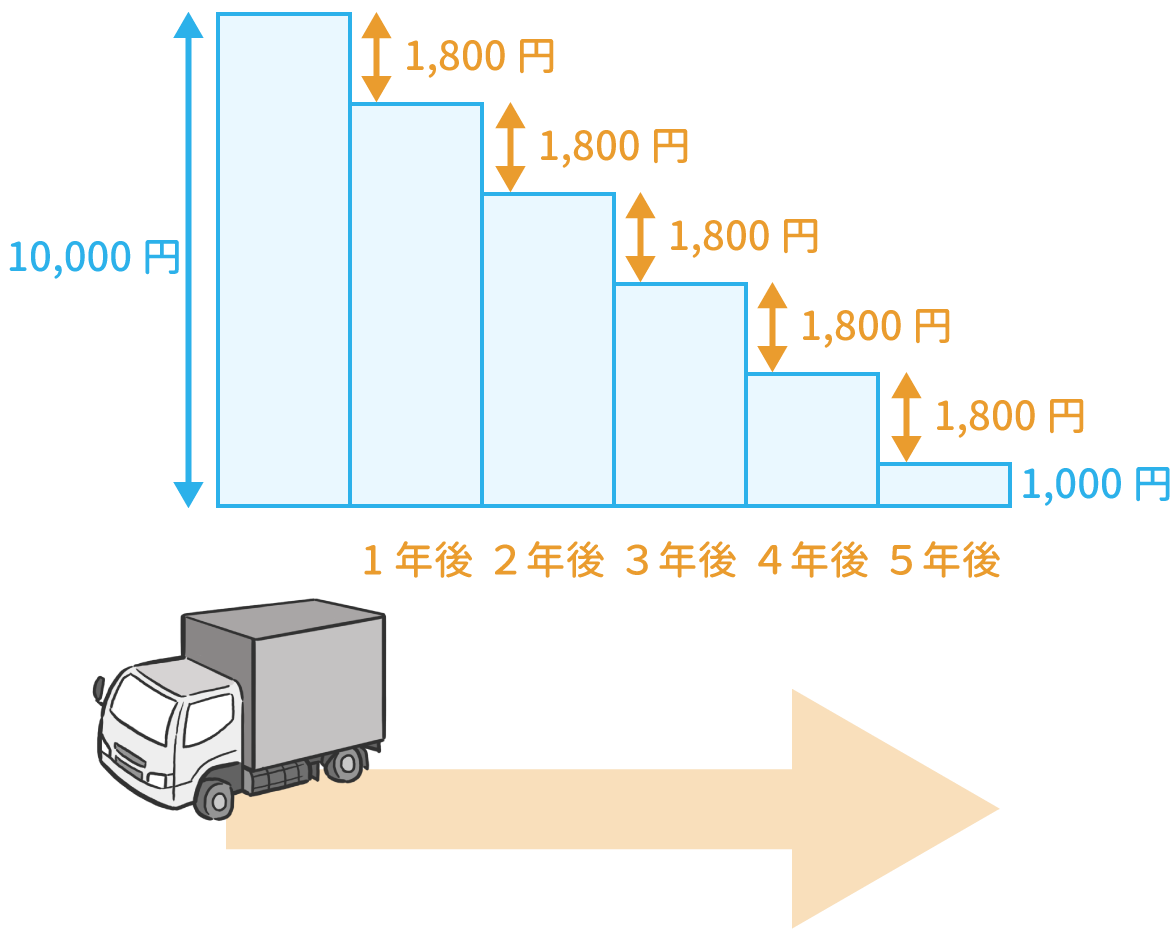

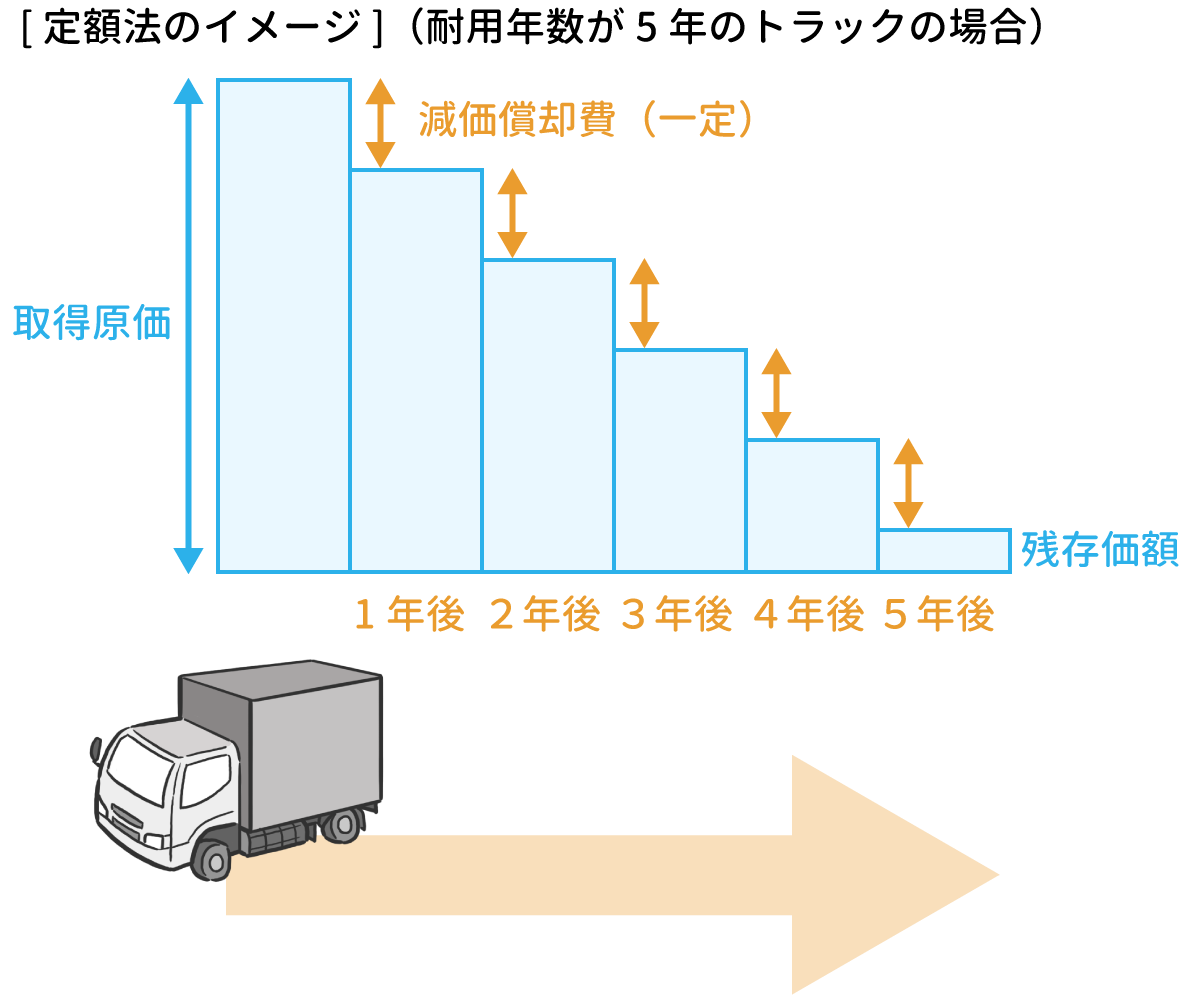

減価償却とは、資産が時間の経過につれて価値が減っていくという考え方。減価償却によって計上する費用を減価償却費と言います。固定資産の取得にかかった費用を、購入した年に全額計上するのではなく、耐用年数に応じて配分し費用計上するというものです。. 【個人・法人】少額減価償却資産の特例の仕訳の方法、申請の . 個人事業主や中小法人の事業者が大きく関わる少額減価償却資産の特例についてまとめました。. 節税にもつながる大事な制度です。. 期限付きの制度ではありますが、2020年現在も適用できます。. 少額減価償却資産の特例とは?. 基本的に備品は10万円未満 . 車の減価償却についてわかりやすく解説 - 経営ハッカー. 1.減価償却の意味. 「減価償却」とは、時の経過に伴い価値が下がっていく資産について、その時の経過に合わせて費用化していくことを言います。. その資産が利用に耐えられる、おおよその見積られた期間を「耐用年数」といい、財務省令によりその年数 . 減価償却 具体例. 減価償却の場合は「減価償却とは」で書いたとおり、購入年度に一気に経費として計算するのではなく、耐用年数に応じて分割して計算します。 なので、平成17年に購入したものでも、耐用年数が2年以上の場合は翌年(平成18年度)でも耐用年数で分割した分を経費として計算することが出来 . 美容室経営における減価償却を解説!備品などの勘定科目は . 一括償却資産とは取得価額が10万円以上、20万円未満の固定資産が対象になる制度で、新品でも中古でも利用できます。 一般的な固定資産は、固定資産台帳に記載し月割りで減価償却費を計算しなければなりません。. 少額減価償却資産の取扱いまとめ【要件や別表など】. 少額減価償却資産の概要. まずは減価償却資産の意義ですが、次のようになります。. 棚卸資産、有価証券及び繰延資産以外の資産のうち償却をすべきものとして一定のものをいい、事業供用されていないもの及び時の経過により価値が減少しないも …. 個人事業主の「開業費」とは?償却方法・仕訳例について. 開業費とは、開業準備のために支出した費用を指す勘定科目です。開業費という名称から必要経費の勘定科目と思う人もいるかもしれませんが、これは「繰延資産」という資産に含まれる勘定科目です。繰延資産のなかでも開業費は「均等償却」「任意償却」どちらかの方法で償却することが . 【2018年度分】(3)『減価償却費』- 項目へ記入する | ゼロから . 入力終了を押して画面が戻ったら次は減価償却費の入力です。 – 減価償却費とは – 仕事に関わるものを5千円で買った場合は一度に全額経費にしますが、税込10万円以上の場合は一度に全額はできず減価償却費として数回に分けて確定申告をしま …. 30万円未満の少額減価償却資産の勘定科目。消耗品費?減価 . 少額減価償却資産の特例とは? 青色申告を行っている中小企業または個人事業主が取得価額10万円以上30万円未満の減価償却資産を取得した場合、特例により事業の用に供した年度にその全額を経費にする ことが認められています。 . マンションの減価償却費の計算方法とは?~自宅を売却した . 減価償却費 = 物件の取得価額 × 償却率 ×業務用資産として運用していた期間. 「取得価額」とは、物件価格に加え、仲介手数料や登記費用といった諸費用も含めた金額のことです。. また、減価償却の対象となるのは、前述のとおり建物と付帯設備の …. 固定資産税(償却資産)の減価償却を正しく理解していますか . 減価償却の国税と地方税の違いとは. 10万円以上の資産を購入すると、 減価償却 により購入価額を期間按分します。. ただし、国税 ( 法人税 等)と地方税 (固定資産税)では償却額に差が生じることをご存知でしたか?. 今回は、それぞれの計算方法や償 …. 少額減価償却資産で一括償却して節税!【令和5年度改正 . 少額減価償却資産の特例とは、中小企業者等に認められた制度で、30万円未満の減価償却資産については、300万円を限度として、全額を損金算入する制度です。. 少額減価償却資産の特例は、2年ごとに適用期限が延長されていますが、令和2年度の税制改正に . 建物の減価償却とは?耐用年数と計算方法【算出 . 1.建物における減価償却とは 減価償却費は、事業用建物や建物に付帯する設備・器具が対象となります。 まずは、減価償却費の基礎知識をポイントごとに理解していきましょう。 1-1.そもそも減価償却とは 減価償却とは、建物などの固定資産の取得費用を定められた年数(耐用年数)に分け . 固定資産台帳の意味と作成方法|freee税理士検索. 固定資産台帳とは、不動産や自動車、パソコンなど、取得価額が10万円以上の資産を持っている時に作成する帳簿です。事業用の固定資産としてどのようなものがあるのか、その固定資産の減価償却費がどれくらいなのかを算出するために必要と ….